V dlouhém investičním horizontu je akciové riziko zanedbatelné

Výkonnost globálních akciových trhů je značně kolísavá a někdy to platí i pro delší období. Blíže se v tomto článku podíváme na 30letou investiční periodu od roku 1989 do roku 2018. Pro dlouhodobého investora je podstatné, že průměrný roční výnos za toto období činí 6,1 % a přibližně s tímto výnosem také pravděpodobně může dlouhodobý investor počítat do budoucna.

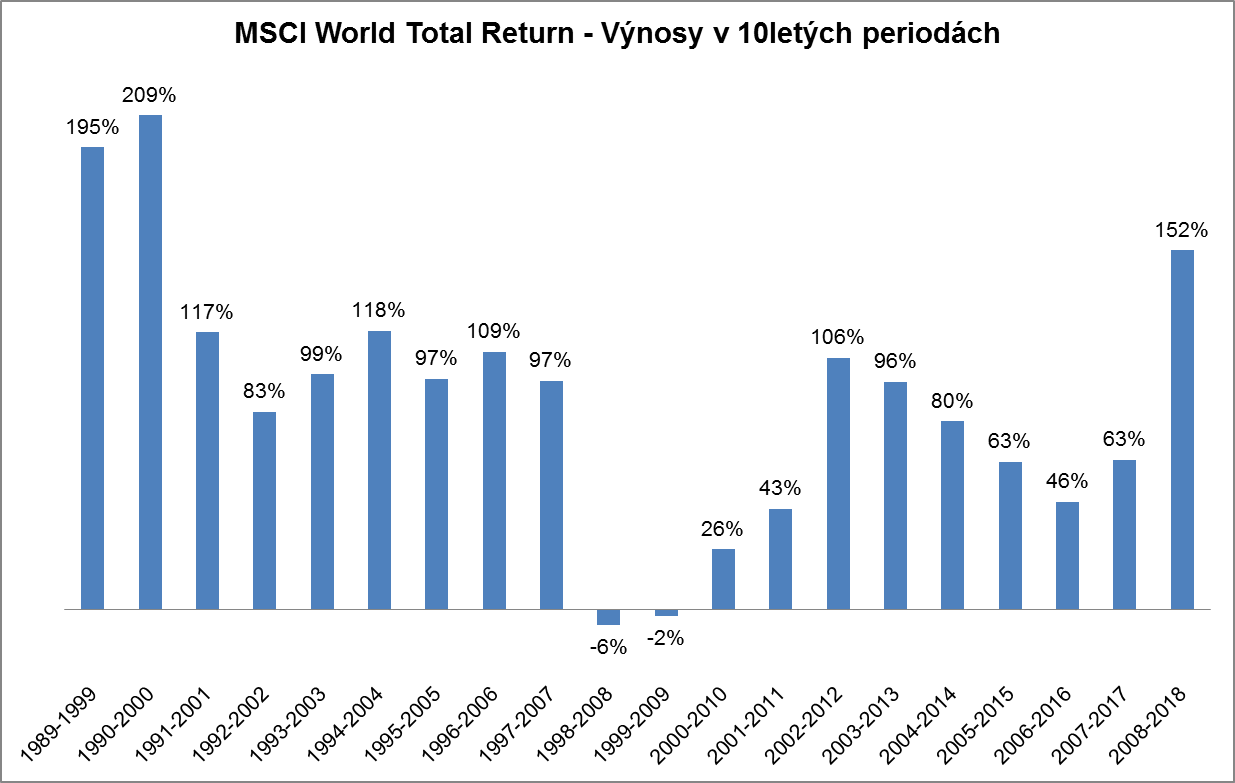

Výkonnost v 10letých klouzavých periodách znázorňuje následující graf. Výnosy se pohybují od -6 % v periodě končící v krizovém roce 2008 až po 209 % v roce 2000, kdy vrcholila technologická bublina. Pro investora je podstatné, že ani 10letý investiční horizont nemusí být pro realizaci či vyplnění průměrného chování akciových trhů ve velice dlouhém časovém horizontu zdaleka dostačující. 10leté periody končící v krizových letech 2008 a 2009 totiž skončily ztrátou, což je 10 % z 20 sledovaných 10letých úseků. Investoři proto musí s přechodnými ztrátami vždy počítat, neboť krizová období se prostě a jednoduše jednou za čas s železnou pravidelností objevují.

Zdroj: Bloomberg

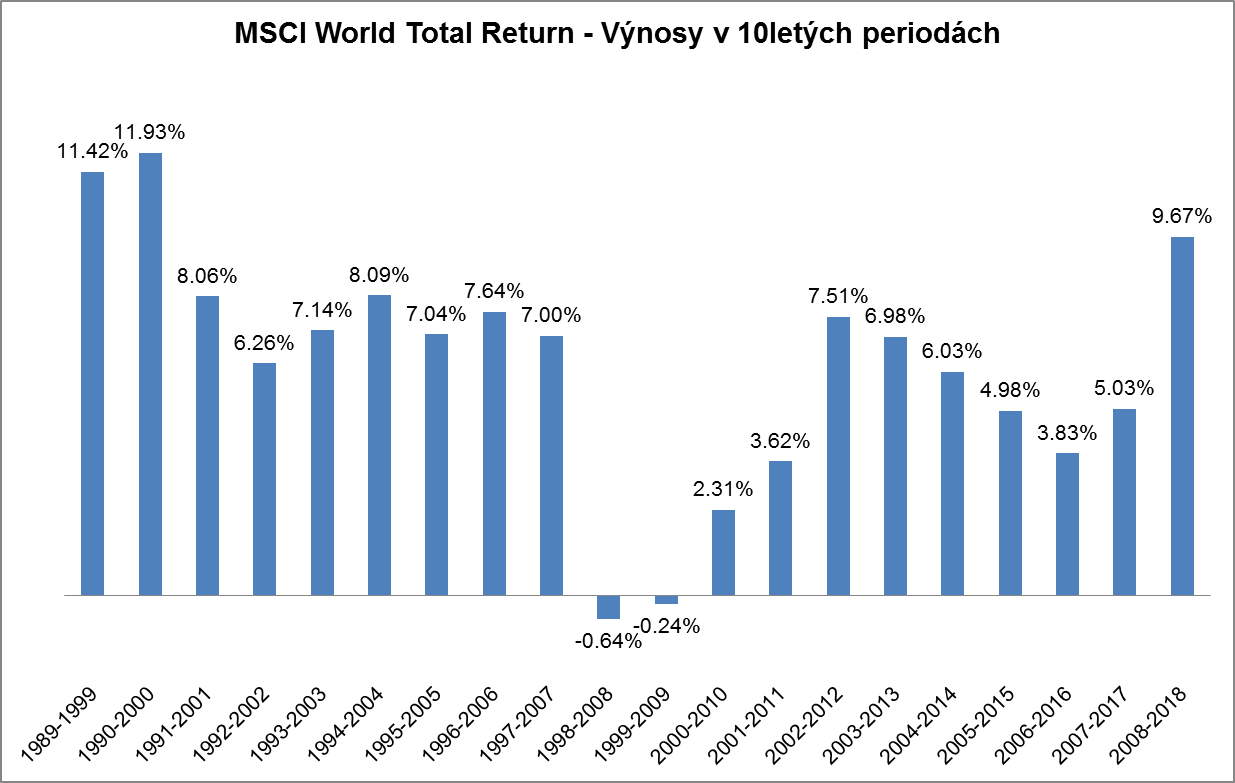

Následující graf ukazuje stejná data, pouze v průměrném ročním vyjádření (p.a.). Můžeme vidět, že desetiletka skončená v roce 2018 znamenala velmi vysoké průměrné roční zhodnocení téměř 10 %, neboť tato perioda začala na konci roku 2008, těsně před tržním dnem globální finanční krize v březnu 2009.

Zdroj: Bloomberg

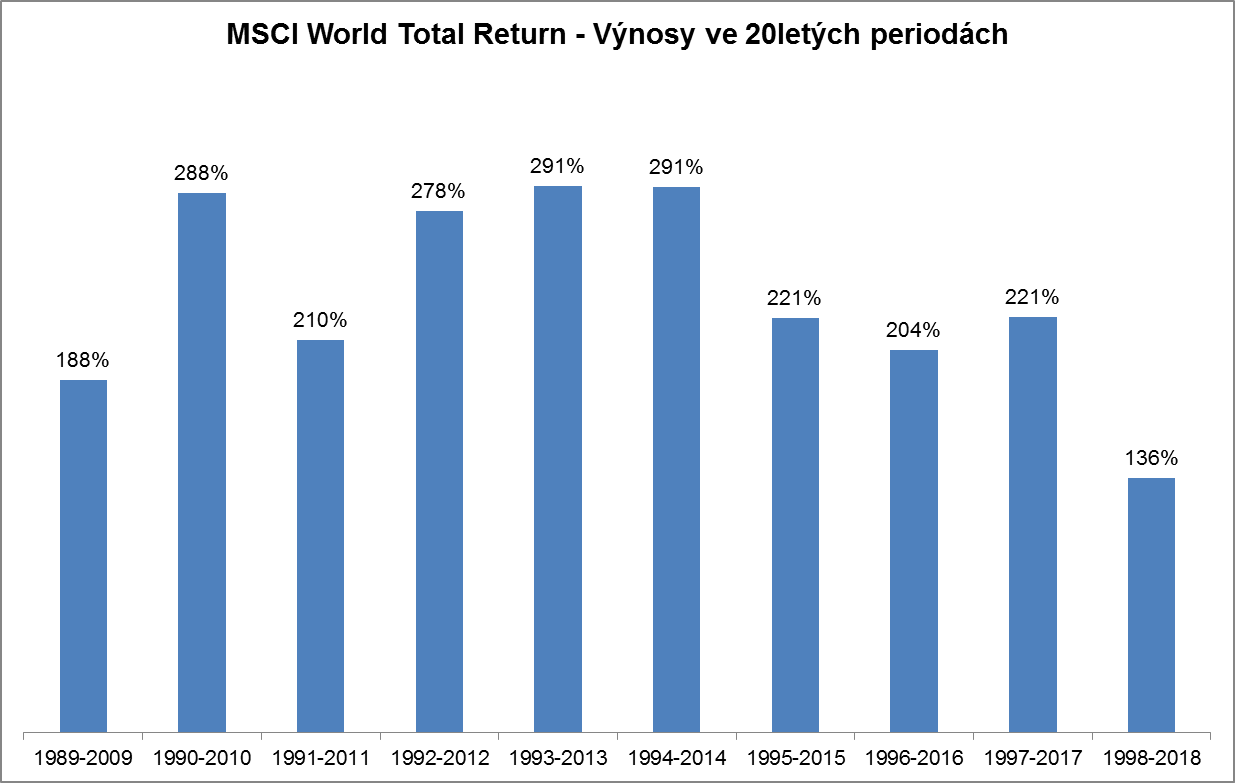

Většina investorů má extrémně dlouhý investiční horizont, při kterých si relativně krátkodobé přechodné ztráty opravdu mohou dovolit ignorovat. To demonstruje následující graf, který ukazuje výkonnost v posledních deseti 20letých periodách. Můžeme vidět, že na tomto dlouhém investičním horizontu se ztráty investorů netýkají, neboť každá dvacetiletka skončila ve významném plusu, v průměru 233 %, což opět odpovídá průměrnému ročnímu zhodnocení 6,1 %. Nejslabší dvacetiletou je přitom ta poslední, jež skončila na konci uplynulého roku 2018. To bylo způsobeno loňských propadem globálních akciových trhů o 9 %.

Zdroj: Bloomberg

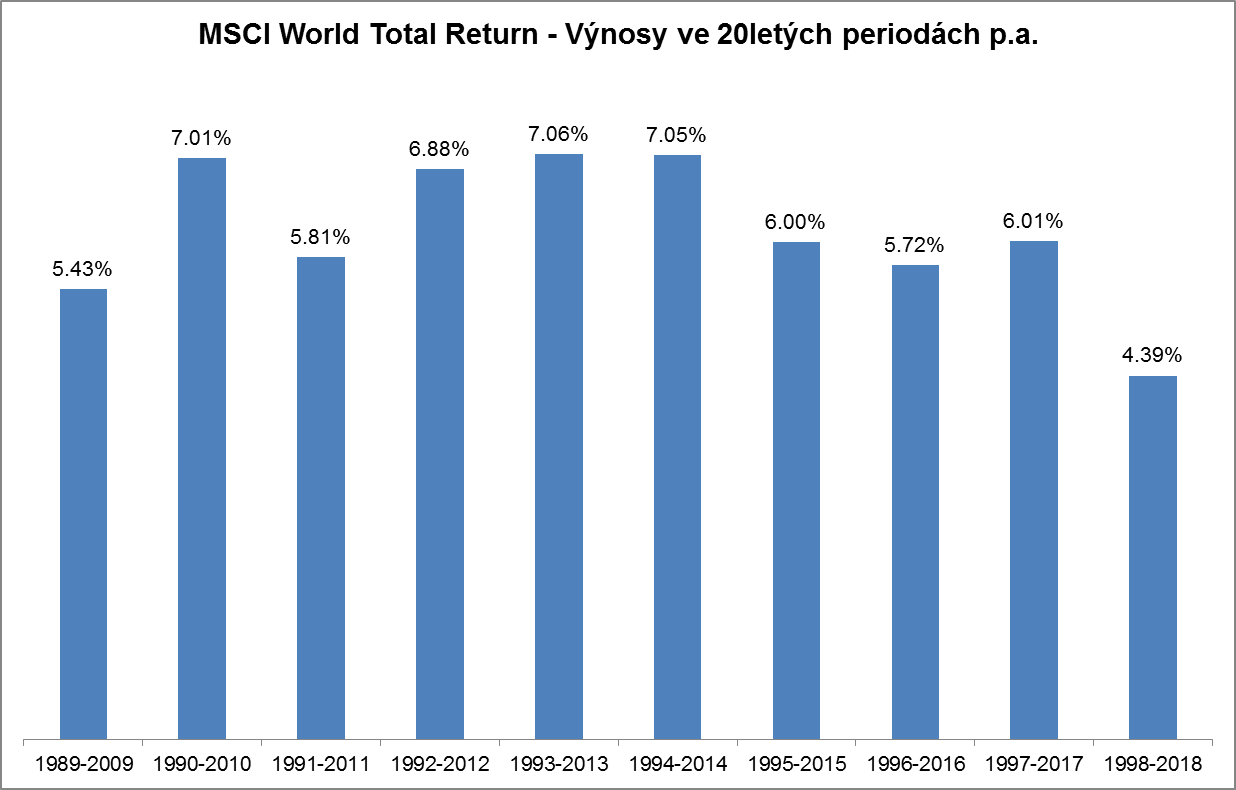

Následující graf znázorňuje stejná data, opět pouze v průměrném roční vyjádření (p.a.). Můžeme vidět, že na rozdíl od 10letých investičních period se jejich průměrné roční výnosy pohybují mnohem blíže průměru za celé 30leté období ve výši 6,1 % a mají mnohem nižší volatilitu.

Zdroj: Bloomberg

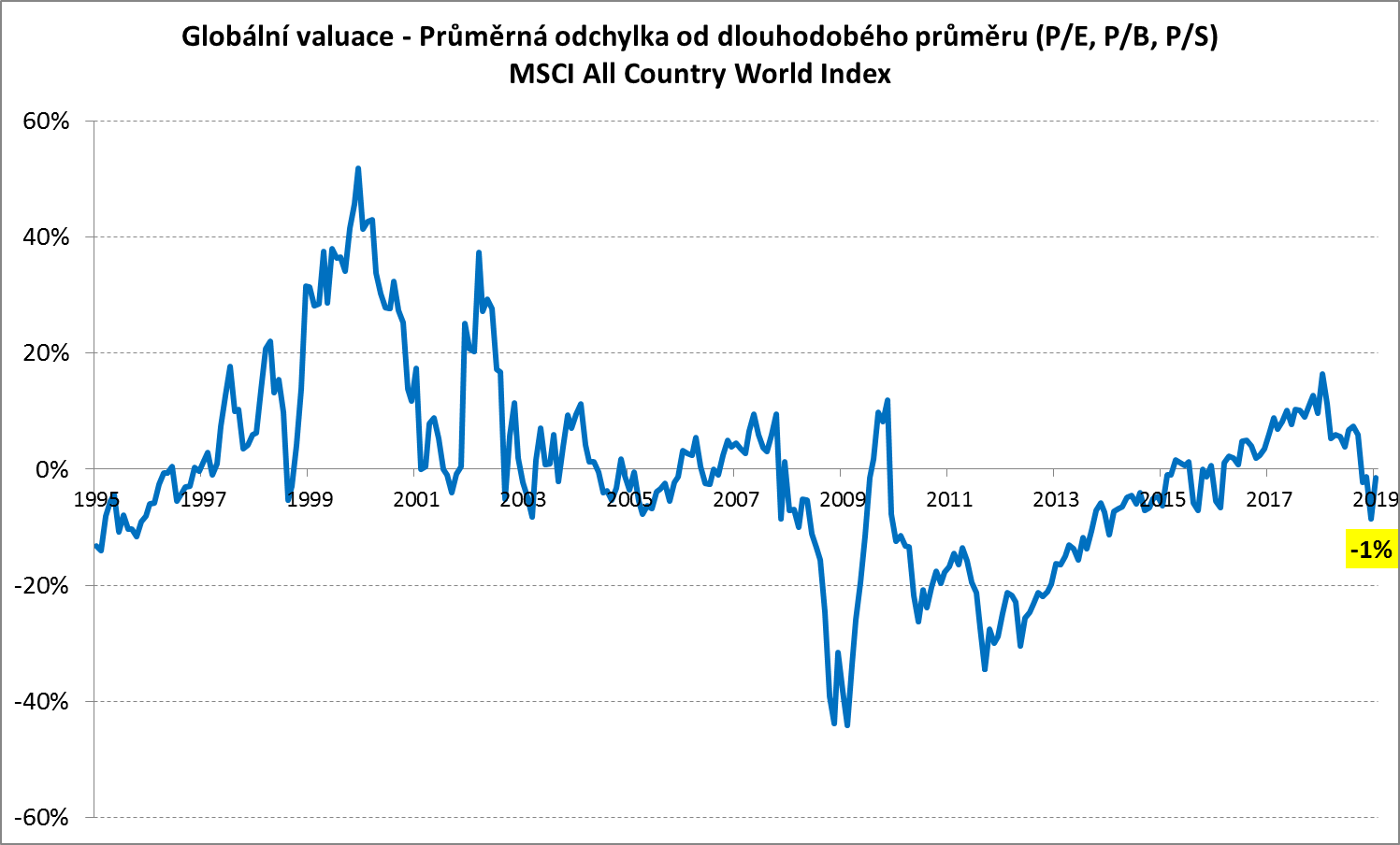

Jaký je náš výhled na následující období příštích několika let? Domníváme se, že by se průměrná roční výkonnosti měla i nadále pohybovat kolem zmíněných 6,1 %, a to primárně z toho důvodu, že aktuální úroveň valuací typu P/E, P/B a P/S, jak znázorňuje následující graf, je přesně na úrovni dlouhodobého průměru. Domníváme se proto, že valuace se v následujícím střednědobém horizontu příliš hýbat nebudou a nebudou globální akciovou výkonnost zásadním způsobem ovlivňovat směrem nahoru ani dolů. Růst tak bude hnán průběžným růstem korporátních zisků a dividendami. Investoři by tak v příštích letech od akcií neměli očekávat zázraky. Přece jenom jsou aktuální valuace výrazně výše než při globální finanční krizi na přelomu let 2008 a 2009 nebo při evropské dluhové krizi v letech 2011 a 2012.

Zdroj: Bloomberg, vlastní výpočty

Autor: Michal Stupavský, investiční stratég Conseq Investment Management a.s.