Dynamika italského státního dluhu není udržitelná

Jedním z klíčových negativních faktorů, které v uplynulých měsících finanční trhy významně ovlivňovaly, je vývoj italských veřejných financí. Proč nejsou italské veřejné finance v současné podobě ve střednědobém horizontu udržitelné?

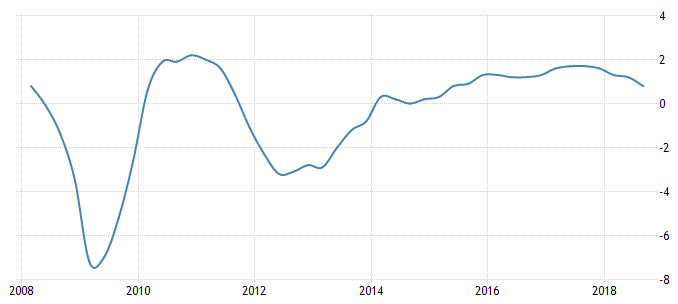

Klíčovým ukazatelem státní zadluženosti je poměr dluhu k HDP (dluhem se rozumí součet nominálních hodnot všech emitovaných státních dluhopisů). V tomto ohledu není v posledních letech ani tolik problémem vývoj čitatele (dluhu), ale vývoj jmenovatele (HDP). Tempo růstu italského HDP je v posledních letech opravdu anemické, když se pohybuje pouze kolem 1 procenta. Jmenovatel poměru zadluženosti (nominální HDP, tedy reálný HDP plus míra inflace) tak neroste dostatečně rychle na to, aby dokázal poměr zadluženosti v průběhu času snižovat. Navíc ve třetím čtvrtletí italská ekonomika v mezikvartálním srovnání pouze stagnovala a čím dále více ekonomů se začíná obávat, že v příštím roce Itálii postihne hospodářská recese. Jenom tento faktor, bez přihlédnutí k čitateli (resp. deficitu státního rozpočtu), by přispěl k růstu poměru zadluženosti.

Vývoj meziroční dynamiky italského HDP

Zdroj: tradingeconomics.com

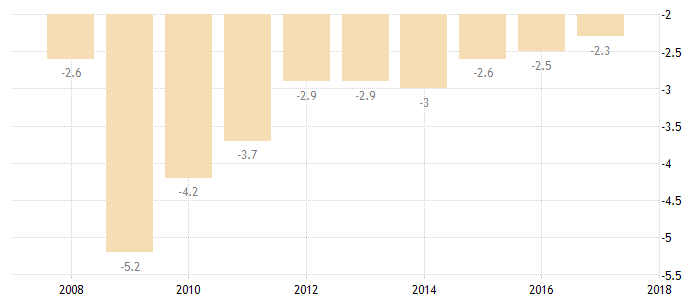

Vývoj čitatele poměru zadluženosti, tzn. absolutní výše státního dluhu, měla v posledních letech příznivější dynamiku, neboť předchozí vlády udržovaly deficit státního rozpočtu v uplynulých letech do 3 % HDP, tedy do úrovně limitu stanoveného v Maastrichtských kritériích.

Vývoj italského rozpočtového deficitu k HDP

Zdroj: tradingeconomics.com

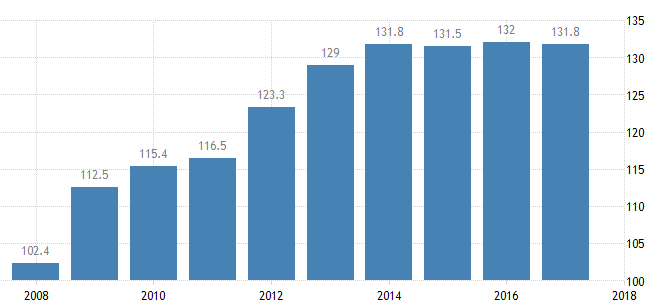

Ve finále tak poměr italské státní zadluženosti v posledních letech stagnuje na úrovni 132 % HDP. Dynamika je to tedy poměrně příznivá, ukazatel alespoň dále neroste. Nicméně jeho absolutní výše je po Řecku druhá nejvyšší v eurozóně a absolutní výše italského státního dluhu je v eurozóně vůbec nejvyšší, konkrétně 2,3 bilionu euro (2 300 000 000 000 euro).

Vývoj italské státní zadluženosti – Poměr dluhu na HDP

Zdroj: tradingeconomics.com

Nejaktuálnějším problémem je výhled na deficit státního rozpočtu na příští rok. Italská vláda momentálně plánuje deficit ve výši 2,4 % HDP. Zádrhel je v tom, že v důsledku poměrně pravděpodobné recese bude ve finále výše deficitu mnohem vyšší, výrazně výše oproti předchozím letům a nad 3% Maastrichtskou hranicí. A právě to by poměr zadluženosti poslalo výrazně nad aktuálních 132 % HDP. Toto je ono riziko dlouhodobé neudržitelnosti.

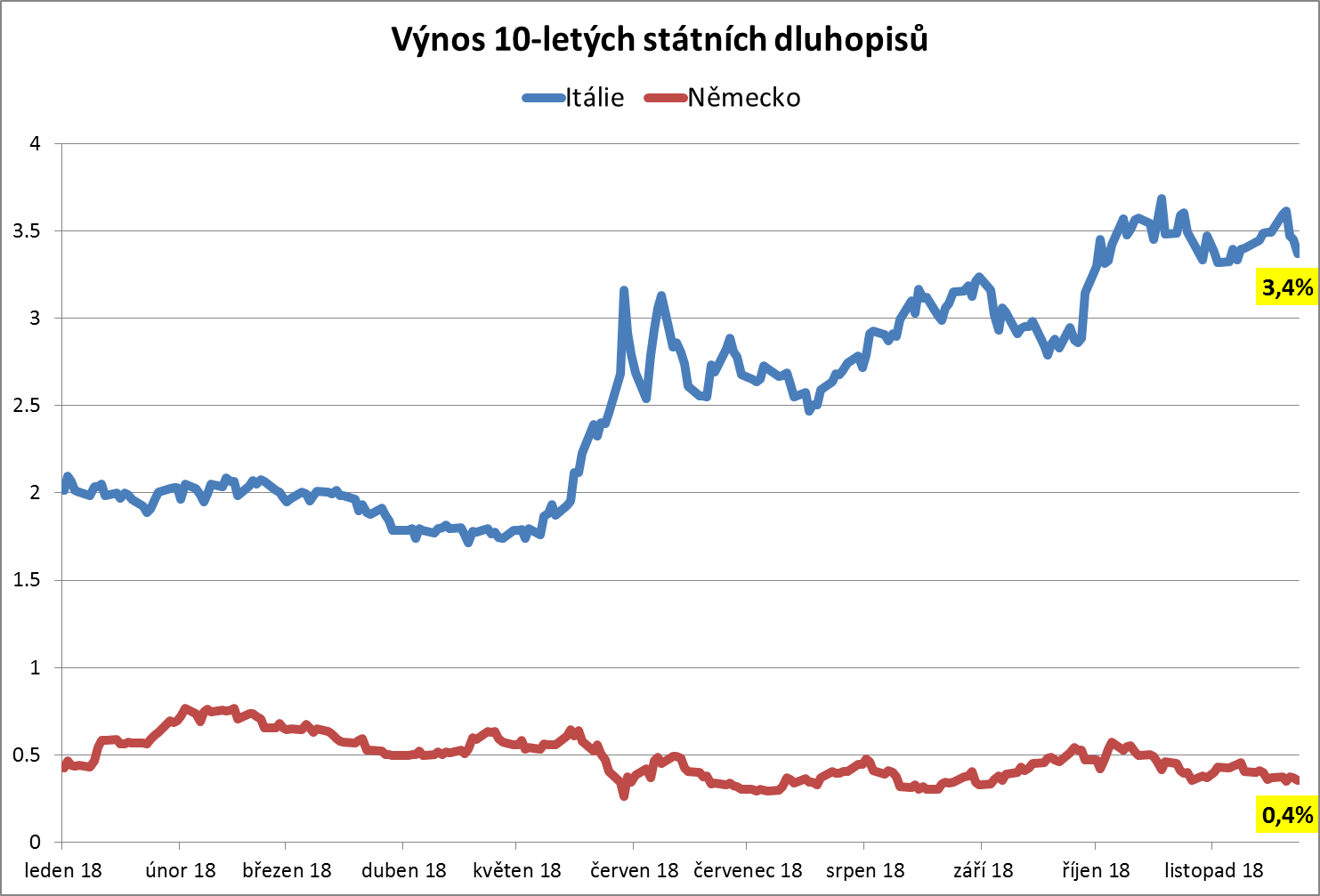

Investoři si toto riziko dobře uvědomují a po nástupu nové populistické vlády v letošním roce se začali vyšších rozpočtových deficitů výrazně obávat. To se na finančních trzích projevilo tak, že se investoři přibližně od května začali italských státních dluhopisů masivně zbavovat. Výsledkem byl rapidní nárůst výnosů italských dluhopisů (ceny a výnosy dluhopisů se pohybují protisměrně). Nejsledovanější dluhopis s 10letou splatností se do května obchodoval s výnosem kolem 2 %. Od té doby nicméně prudce stoupl na aktuální 3,4 %. Podobný nárůst výnosů se odehrál u dluhopisů všech splatností.

Zdroj: Bloomberg

Můžeme rovněž vidět, že německý státní dluhopis s 10letou splatností se letos obchoduje na poměrně stabilní úrovni s výnosem kolem 0,5 %. Ve finále tak rozdíl (spread) mezi výnosem italského a německého státního dluhopisu výrazně narostl. Na začátku roku se pohyboval pod 1,5 %, zatímco nyní činí přibližně 3,0 %. Přestože ratingové agentury prozatím hodnotí úvěruschopnost italského státu investičním stupněm, spread ve výši 3 % (300 bazických bodů) nad německé státní dluhopisy indikuje, že investoři ratingově Itálii vnímají minimálně na pomezí investičního a spekulativního stupně.

Zdroj: Bloomberg

Ve finále tak v příštím roce bude udržitelnost italských veřejných financí pod tlakem několika faktorů. Zaprvé enormně slabé tempo růstu HDP s nezanedbatelnou pravděpodobností recese. Zadruhé vyšší rozpočtový deficit, když se nová italská vláda bude snažit plnit alespoň část svých populistických předvolebních slibů. A zatřetí bude italská vláda pravděpodobně dále čelit rostoucím úrokovým nákladům, resp. růstu výnosů státních dluhopisů. Poměr zadluženosti se tak nejspíše dostane pod poměrně silný tlak směrem vzhůru. A to by odpovídalo nikoli udržitelnosti, ale již neudržitelnosti italského státního dluhu.

Jaké má Itálie možnosti, jak svým dluhovým problémům čelit? Na prvním místě by mohl pomoci mnohem silnější růst HDP. Toho se ovšem v nejbližším období určitě nedočkáme. Na druhém místě by výrazně pomohly nižší rozpočtové deficity, ideálně na vyrovnané úrovni. K tomuto kroku nicméně populistická italská vláda rozhodně nepřistoupí, ba naopak. Třetí možností by bylo odepsání významné části italského dluhu. Jak jsme již ovšem byli svědky v případě Řecka, nic takového ve velké měřítku rozhodně očekávat nemůžeme, protože by to rázem položilo italské banky. Čtvrtou možností by bylo prodloužení a navýšení programu nákupů dluhopisů – kvantitativní uvolňování – Evropskou centrální bankou. Ta jej ovšem s největší pravděpodobností ukončí na konci letošního roku. A byla to právě Evropská centrální banka, která byla v posledních letech jediným čistým kupujícím italských vládních dluhopisů. Je tak dost dobře možné, že výnosy italských bondů v příštím roce dále výrazně porostou. Celkově se tak bohužel rýsuje velice nebezpečný koktejl dluhové spirály v řeckém stylu.

Domnívám se, že riziko vypuknutí nefalšované italské dluhové krize v příštím roce je dosti vysoké. Budou k tomu přispívat také faktory globálního rázu jako zpomalující dynamika celé světové ekonomiky, byť by měla být stále poměrně solidní mírně nad úrovní 3 %, pokračující obchodní válka mezi USA a Čínou nebo pokračování zpřísňování měnové politiky v USA a s tím spojená zvyšující se atraktivita dolarových aktiv. Myslím si, že řešení italské dluhové pasti bude muset být komplexního rázu. Italská vláda bude pravděpodobně Evropskou komisí donucena alespoň částečně omezit rozpočtové deficity a zavést nezbytné strukturální reformy na podporu dlouhodobého ekonomického růstu. Dále je pravděpodobné, že část nově emitovaných italských bondů začne nakupovat Evropský stabilizační mechanismus, aby byl omezen růst výnosů, resp. pokles cen. To bude efektivně znamenat výpomoc od dalších členských států eurozóny. A konečně by mohlo dojít k částečné restrukturalizaci italského dluhu podle řeckého vzoru, v jejímž rámci by došlo k výraznému prodloužení splatnosti a rovněž snížení úrokových plateb. Bohužel, ryze pozitivní italský scénář je v tuto chvíli opravdu velice málo pravděpodobný.

Autor: Michal Stupavský, investiční stratég Conseq Investment Management a.s.

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice