Financování českého vládního dluhu se bude prodražovat

České vládní dluhopisy byly až do podzimu 2016 v silném dlouhodobém býčím trendu, v jehož rámci tržní ceny dluhopisů rostly a výnosy do doby splatnosti naopak klesaly. Nejsledovanější vládní dluhopis s 10letou splatností dosáhl cenového maxima v září 2016, když jeho výnos dosedl na historické minimum pouhého 0,25 procenta.

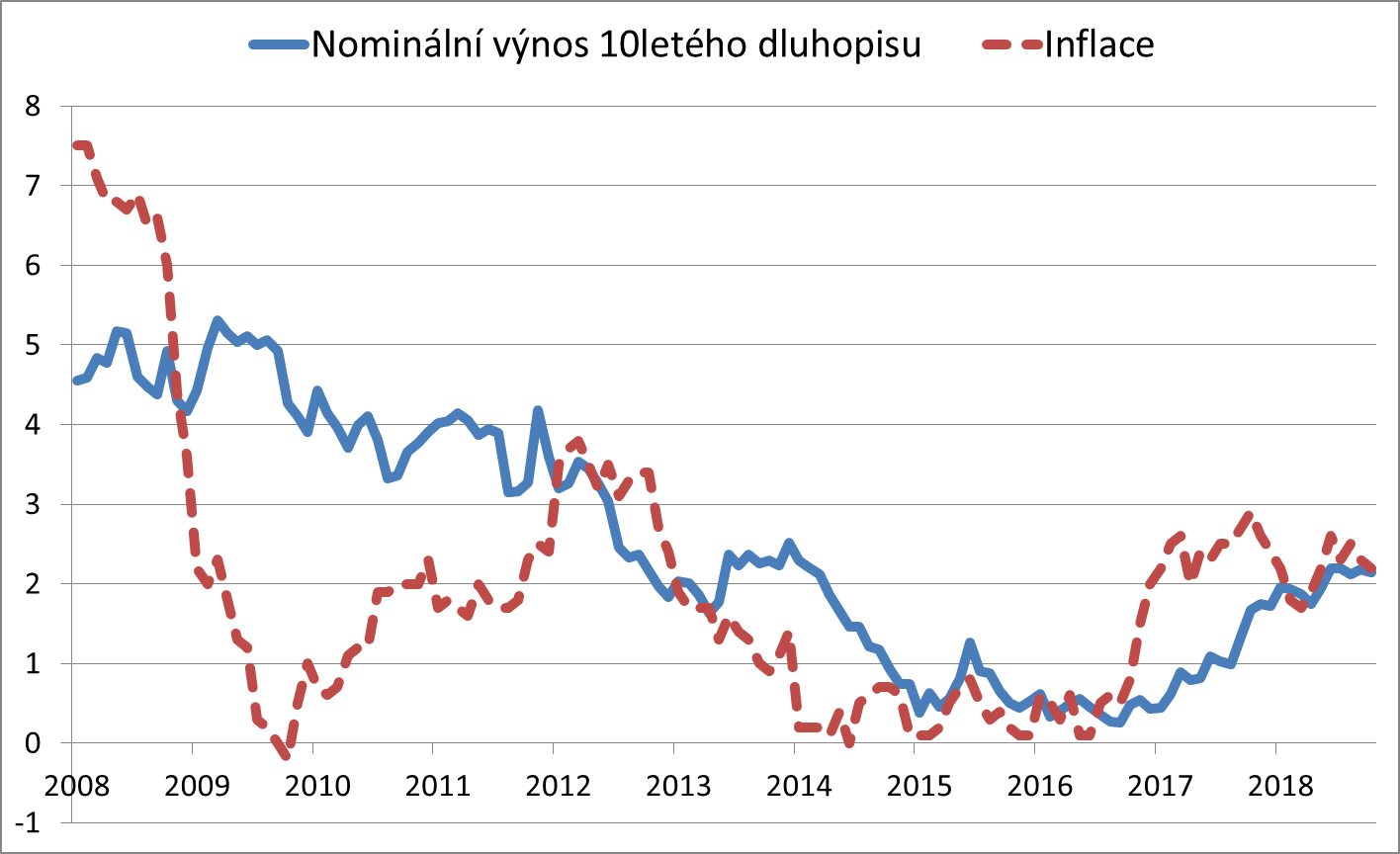

Na konci roku 2016 se nicméně trend na českých vládních dluhopisech obrátil, výnosy začaly růst a ceny naopak mírně klesat. Aktuální výnos 10letého vládního dluhopisu pohybuje na úrovni 2,15 procenta. Je to již atraktivní úroveň? Jeden ze způsobů, jak se této otázce postavit, je očistit nominální výnos o inflaci a podívat se na tzv. reálný výnos do splatnosti.

Zdroj: Bloomberg

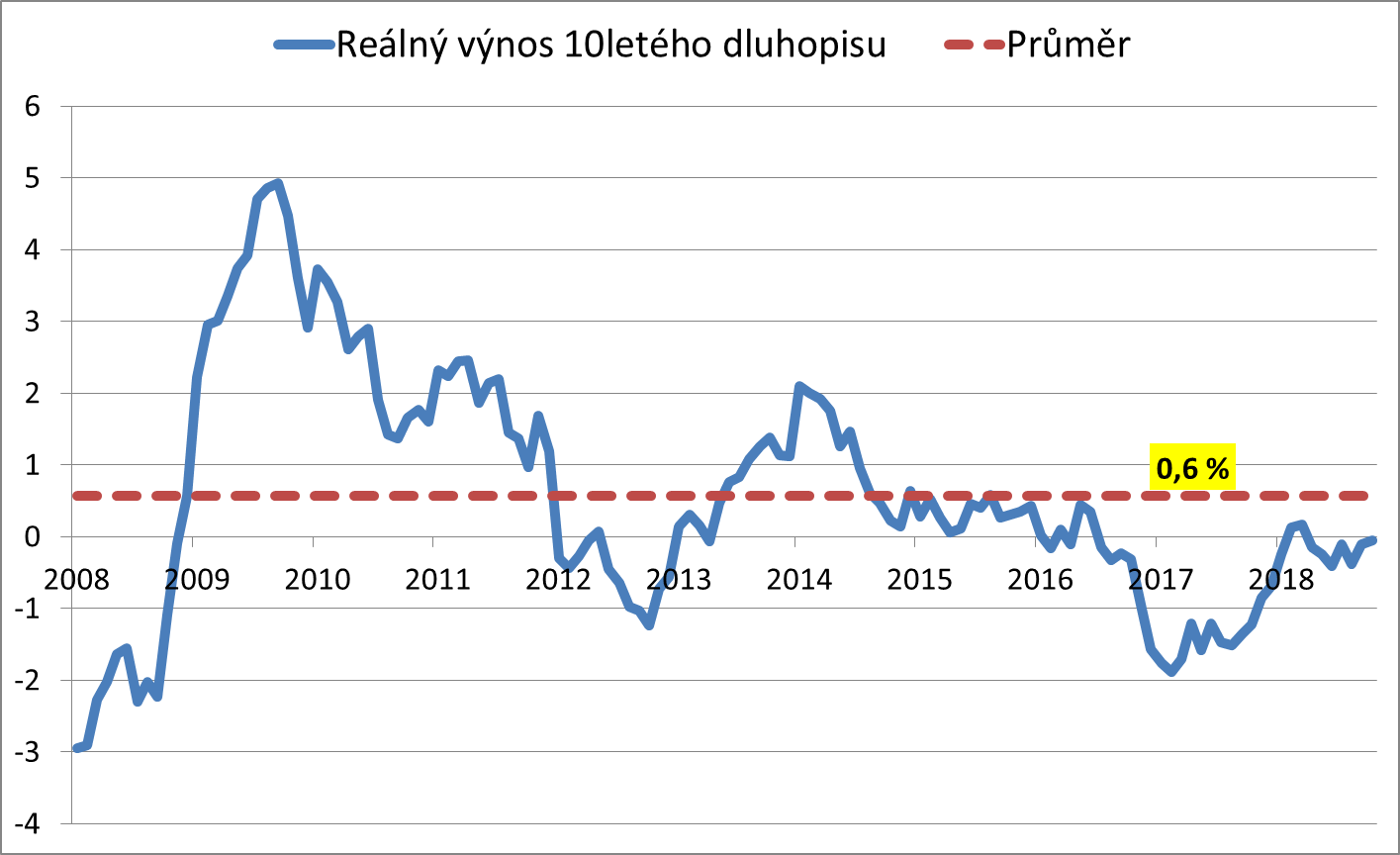

Pokud se podíváme na reálný výnos na grafu níže, můžeme vidět, že stále nejsou české vládní dluhopisy příliš atraktivně oceněny. Zatímco v období minim výnosů na podzim 2016 byl reálný výnos na vysoce neatraktivní záporné úrovni mínus 2 procent, tak aktuálně je nominální výnos přesně na úrovní míry inflace. Reálný výnos je tak momentálně nulový. Dlouhodobý průměr reálného výnosu přitom činí 0,6 procenta.

Zdroj: Bloomberg

Domníváme se, že česká inflace se bude ve střednědobém horizontu i nadále pohybovat poblíž 2procentního cíle centrální banky. Zároveň očekáváme, že výnos 10leté vládního dluhopisu pobude posupně pokračovat v růstu až někdy k úrovním mezi 2,5 až 3,0 procenty, aby se reálný výnos přiblížil dlouhodobému průměru 0,6 procenta. Ceny českých vládních dluhopisů tak pravděpodobně budou pokračovat v mírném poklesu i nadále. Proto jsme také v rámci asset alokace našich investičních portfolií v dluhopisové složce stále podvážení – váhy dluhopisů je oproti váze ve srovnávacích indexech nižší – a to platí také o úrokovém riziku – duraci. Jeden z klíčových vlivů na námi očekávané pokračování růstu výnosů českých vládních dluhopisů bude přitom mít pokračování politiky zvyšování sazeb České národní banky a postupná normalizace měnové politiky Evropské centrální banky, jež ukončí program nákupu dluhopisů – kvantitativní uvolňování – na konci roku a v průběhu druhého pololetí příštího roku by také mohla zvednout úrokové sazby z aktuální nulové úrovně.

Autor: Michal Stupavský, investiční stratég Conseq Investment Management a.s.

Srovnejte si investice a spoření ZDARMA!

- Snadné a rychlé srovnání

- Spoření s nadstandardním úrokem

- Komplexní srovnání investičních nástrojů

Srovnat investice

Srovnat investice